Su tratamiento por COVID-19 costó más de un millón de dólares; ¿quién lo pagará?

Muchas compañías de seguros han renunciado a los gastos de bolsillo para el tratamiento del coronavirus, lo que ha permitido a algunos pacientes reducir la costosa factura a nada. Pero esas exenciones son totalmente voluntarias, y muchas ya han expirado.

- Share via

Ya era bastante malo que el esposo de Patricia Mason debiera llevarla de urgencia al hospital en su cumpleaños, y no volviera a verla durante casi un mes.

Haber sido trasladada en medio de la noche a un sanatorio diferente, donde podían atender mejor su deteriorada condición, y que su familia no tuviera idea de dónde estaba, ni cómo encontrarla.

Luego, que su médico llamara a su marido dos días después para darle la noticia. Su esposa, le dijo, tenía menos del 30% de posibilidades de sobrevivir al COVID-19.

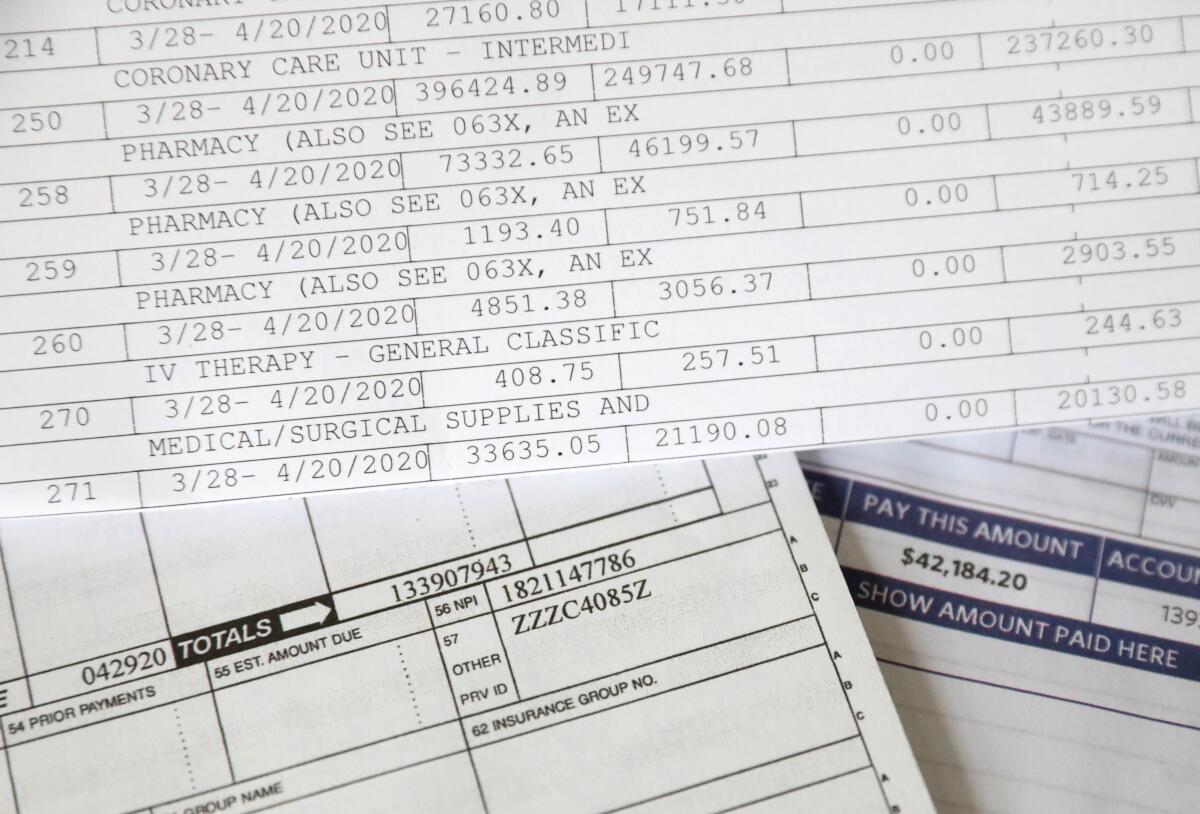

Y entonces, como si algo faltara en medio de todo esto, empezaron a llegar las facturas médicas. El gran total para salvar la vida de la mujer de 51 años era de $1.339,181.94.

Lo que la pareja de Vacaville —con cinco trabajos y nueve hijos (en su mayoría adultos) entre ambos— debe aún asciende a $42,184.20. ¿Las probabilidades de pago? Cero.

Los casos más graves de COVID-19 no solo atacan el cuerpo de un paciente, y pueden derivar en neumonía, insuficiencia respiratoria, shock séptico, coágulos de sangre, confusión mental y más de 460.000 muertes en EE.UU hasta la fecha. También pueden dañar la cuenta bancaria de la víctima del virus.

Porque, si bien es difícil saber quién fallecerá y quién solo padecerá algo de secreción nasal, es igual de difícil para los pacientes y los hospitales que se ocupan de ellos descubrir el impacto del COVID-19, qué está cubierto y quién realmente pagará por el tratamiento.

“Es realmente muy injusto para el consumidor y el paciente”, afirmó Sabrina Corlette, codirectora del Centro de Reformas del Seguro Médico, de la Universidad de Georgetown. “El primer problema es que tienes COVID y no te sientes bien. Empezar a pelear con los médicos y los hospitales o el plan de salud es un gran desequilibrio de poder, para empezar, y es mucho peor cuando uno está luchando contra problemas de salud... Obtener respuestas sobre por qué ciertas cosas están en la factura es casi imposible”.

Muchas aseguradoras renunciaron a todos los copagos para el tratamiento del coronavirus; para algunos pacientes, ello redujo una factura de más de un millón de dólares a nada. Pero esas exenciones son completamente voluntarias, y muchas ya han expirado. Las facturas médicas de los pacientes con COVID-19 sin seguro están cubiertas por el gobierno federal, pero las reglas son complejas y los hospitales deben solicitar el dinero.

Durante la administración Obama, el gobierno federal limitó la cantidad que la mayoría de los planes de seguro pueden exigir que los pacientes abonen. Pero no todos los planes tienen los llamados ‘máximos de copago’. E incluso si así fuera, el límite anual para una familia fue de $16.300 en 2020, el primer y doloroso año de la pandemia. En 2021 la suma ascendió a $17.100, aunque las compañías de seguros pueden adoptar un límite más bajo.

Sin embargo, no todo el mundo tiene ni siquiera esa cantidad de dinero durante la peor recesión en casi un siglo. El diecinueve por ciento de todos los adultos perdieron su empleo o se les recortaron sus horas de trabajo en marzo de 2020, y el 18% tenía deudas médicas incluso antes de que comenzara la pandemia, según un informe de mayo pasado de la Reserva Federal.

“No me sobran $42.000”, expresó Mason. “En este momento, estamos intentando superar los próximos 15 años, para así, con suerte, algún día retirarnos... Tengo la dicha de estar viva, lo tengo en cuenta. Pero la realidad es que no tengo [el dinero]. No voy a pagar”.

Cuando llegó la factura del hospital, el marido de Mason le preguntó qué iban a hacer al respecto. Quizá pagar un dólar al mes por el resto de su vida, respondió ella.

La primera señal de que algo andaba mal llegó el 22 de marzo, un domingo. Mason estaba tiñendo de azul el cabello de su hija Cheyenne, de 16 años. Su esposo preparaba la cena.

“No me hagas mucha comida”, le dijo. “No me siento bien”.

Esa noche tuvo fiebre. Al día siguiente amaneció con un resfriado, tos y la voz ronca. Cinco días, dos consultas virtuales y dos diagnósticos erróneos después —primero gripe, luego bronquitis— Mason le dijo a su esposo e hija que tenía que ir a la sala de emergencias.

Fueron de urgencia hasta el NorthBay VacaValley Hospital, a una milla de su casa, ubicada en el suburbio del Valle Central, entre San Francisco y Sacramento. Mason entró sola; era 27 de marzo, los primeros días de la pandemia, pero los familiares ya habían sido excluidos de los centros médicos.

Les envió un mensaje de texto alrededor de la medianoche, diciendo que la iban a trasladar a un sanatorio en Fairfield, pero no sabía a cuál. Le dijo a su esposo que se marchara a casa y desinfectara todo. Les volvería a enviar un mensaje de texto cuando llegara al nuevo hospital, agregó. Después de eso, hubo silencio hasta el día siguiente.

Alrededor de las 6 a.m. del lunes 30 de marzo, un médico llamó a su esposo con malas noticias. Si el nivel de oxígeno en la sangre de Patricia no mejoraba, le dijo, debía ponerla en un respirador. Mantendría informada a la familia. Quince minutos después, volvió a llamar. La paciente luchaba por sobrevivir; era hora de intubar.

“Le respondí: ‘¿Lo que está tratando de decirme, Doc, es que ella puede morir?’”, relató su esposo. “El médico dijo: ‘No lo sabemos. Haremos todo lo posible para ayudarla a mejorar, pero desconocemos cuál será el resultado, o el tipo de tratamiento tendremos que darle’”.

La explicación de los beneficios de su aseguradora contiene algunas las respuestas -pero no todas- sobre su estadía en el hospital, que comenzó el 28 de marzo y terminó el 20 de abril.

Hospitalización en la unidad de cuidados coronarios del NorthBay Medical Center en Fairfield: $479,162.40.

Cargos de farmacia: $470,950.94.

Servicios respiratorios: $166,669.80.

La explicación de los beneficios está fechada el 14 de julio. La carta de Medical Financial Solutions, una empresa de cobranza de deudas, llegó poco más de dos meses después. Dice, en letras rojas brillantes, “Factura vencida”.

Notifica que debe 42,184.20 dólares.

Dice: “Actualmente no incurrió en incumplimiento, pero es muy importante que tengamos noticias suyas”.

Mason la guardó en el voluminoso sobre manila que contiene otros documentos de su batalla contra el COVID-19.

Pasaron más de 10 meses desde que Mason entró a la sala de emergencias. Ese sobre manila está en la mesa de su comedor, oculto por una pila de facturas y extractos de seguros. Ella sobrevivió al COVID-19, pero aún no ha terminado con ella.

Ahora experimenta una niebla mental. Sus articulaciones están hinchadas y doloridas; toma una aspirina para bebés todos los días, junto con un puñado de suplementos, “cualquier cosa que haya escuchado ayuda”. Patricia lo llama su “material anti-COVID”. Los nuevos dolores o molestias provocan una punzada de miedo.

“Cada vez que pasa algo, pienso: ‘¿Esto estará relacionado con el COVID? ¿Es algo que durará para siempre?’”, se pregunta. “Y nadie sabe”.

Mason está asegurada a través del sindicato de su marido. Él es técnico de instrumentación en una empresa farmacéutica; también descarga camiones en una tienda Lowe’s cercana -y no desea usar su nombre de pila en este artículo por el estigma asociado con el coronavirus-.

El seguro cubrió las operaciones de acupuntura y hernia de Mason y la visita a la sala de emergencias de su hija, con deducibles bajos y muy pocos copagos. Pero un caso grave de COVID-19 no se rige por las mismas reglas económicas.

El plan de seguro de los Mason es administrado por Blue Shield of California, pero es lo que se conoce como un plan autofinanciado. Ello significa que el Southern California Pipe Trades Health & Welfare Fund recauda las primas y paga la atención de sus miembros, más generosamente en los hospitales y con los médicos que forman parte de su red.

Mientras que la mayoría de los planes de salud están obligados a seguir los máximos de desembolso personal del gobierno federal, el plan de Pipe Trades está “eximido” y no tiene que ofrecer todos los mismos beneficios. El seguro de Mason no tiene un límite de desembolso personal.

Muchas compañías de seguros anunciaron al principio de la pandemia que renunciarían a todos los copagos por el tratamiento del COVID-19 de sus miembros.

Blue Cross Blue Shield Association, una red de 36 proveedores, planea eliminar los costos de tratamiento para sus miembros hasta mayo. Blue Shield of California renunciará a dichos copagos hasta febrero. Las exenciones de Cigna finalizarán este 15 de febrero, según America’s Health Insurance Plans, un grupo comercial de la industria, también conocido como AHIP.

La mayoría de las exenciones no incluyen planes autofinanciados, como el de Mason, que también se conocen como planes financiados por el empleador. La Kaiser Family Foundation estima que el 61% de los estadounidenses asegurados a través de sus empleos están cubiertos por este tipo de planes autofinanciados.

Y de las casi 150 aseguradoras médicas que figuran en el sitio web de AHIP, el 46% nunca renunció a los costos de tratamiento, o las exenciones ya finalizaron, aunque la pandemia no muestra signos de disminución en el corto plazo.

AHIP no respondió a múltiples solicitudes de comentarios.

“Nos ha frustrado mucho la naturaleza fortuita de las exenciones de costos compartidos”, remarcó Molly Smith, vicepresidenta del grupo de políticas de la Asociación Americana de Hospitales. “La naturaleza confusa de la cobertura del seguro médico es anterior al COVID-19, pero la pandemia la ha puesto de relieve, rápida e inquietantemente”.

Aunque el seguro de Mason paga un generoso 95% de la hospitalización de un paciente en un sanatorio de su red, para personas realmente enfermas como ella, el 5% restante es enorme.

Tomemos los $166,669.80 que el hospital le cobró a Mason por los servicios respiratorios. Los planes de salud negocian con los proveedores de la red para abonar un monto inferior al que se cobra. En este caso, el “gasto elegible” fue de $105,001.97.

El seguro pagó al hospital el 95% de eso, o $99,751.87. Mason es responsable del 5%, $5,250.10.

Todos esos cargos del 5% se sumaron hasta crear una factura enorme.

Natalhie Herrera, quien está asegurada por Cigna, tuvo una experiencia muy diferente cuando llegó el momento de pagar su atención médica por el COVID-19.

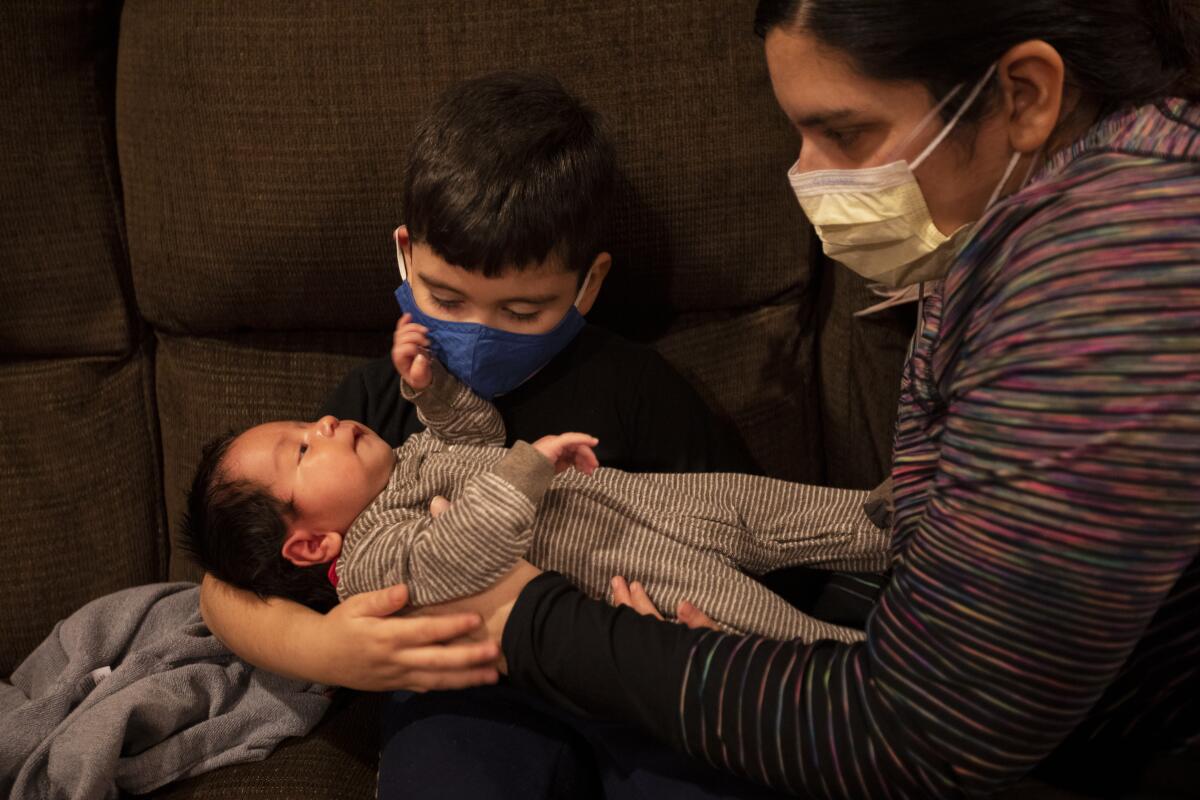

La mujer, de 35 años, ingresó al Henry Mayo Newhall Hospital el 9 de noviembre pasado, sin poder respirar. Tenía 37 semanas de embarazo y un estado muy debilitado.

Felipe nació el 11 de noviembre por cesárea de emergencia, y fue trasladado rápidamente a la unidad de cuidados intensivos neonatales (UCIN). No porque tuviera COVID-19, sino porque Herrera la tenía. Ella lo besó en la coronilla y no volvió a verlo durante más de un mes.

Casi una semana después, fue trasladada al Providence St. John’s Health Center, en Santa Mónica, un hospital con una máquina de ECMO (oxigenación por membrana extracorpórea) y una cama disponible cuando Herrera la necesitaba. La ECMO es una terapia cara y de último recurso para salvar a un paciente que está conectado a un respirador, recibe el nivel máximo de oxígeno y aún así se está muriendo.

En la sala de la casa de Baldwin Park donde vive con su esposo, sus suegros y sus dos niños pequeños, Herrera se apartó el cabello oscuro para dejar al descubierto una cicatriz muy roja en el cuello, en el lugar donde le colocaron una cánula. Otra cicatriz asoma cerca de su ingle, por donde salió el otro extremo del tubo.

La máquina ECMO bombeó su sangre fuera de su cuerpo a través de un extremo de la cánula, la oxigenó, eliminó el dióxido de carbono y la bombeó de regreso a través del otro extremo del tubo, sin pasarla por sus pulmones dañados, para permitirles sanar. “Si se hubiera quedado en Henry Mayo, habría muerto”, reconoció la Dra. Terese Hammond, directora del programa de ECMO de St. John, y médico que trató a Herrera. “Tuvimos 37 casos de ECMO por COVID en 2020, y 14 personas están vivas… [un 38%] de supervivencia. Eso es mejor que cero”.

“Aquí está ella, después de una recuperación milagrosa”, añadió Hammond, “pero ahora tiene que ver qué hace con estas facturas; probablemente tendrá que pagar miles de dólares en cargos”.

Herrera calcula que el máximo desembolso directo que podrá hacer junto con su familia es de $12.000, pero esos cargos son por su parto y la hospitalización de Felipe en la UCIN. Afortunadamente, Cigna la eximió de sus cargos vinculados con el COVID.

Encendió su computadora portátil, fue al portal de Cigna e ingresó las fechas de su atención relacionada al COVID.

Reclamaciones presentadas: 139.

Monto facturado: $1.344,383.99.

Responsabilidad de la paciente: $810.39.

Desde esa tarde de finales de enero, los números han aumentado un poco. Y el sábado llegó por correo una factura médica misteriosa. No hay fecha de servicio, pero parece ser de una visita a la sala de emergencias al comienzo de su enfermedad. “Aviso final”, dice en grandes letras rojas. Si no paga $1,355.87, su “cuenta se volverá morosa en 30 días”.

Como el plan autofinanciado de Mason no eximía los costos de desembolso personal para el tratamiento del COVID-19, su roce con la muerte también tuvo una gran dosis de sorpresa económica, a diferencia de la situación de Herrera.

Cuando le diagnosticaron el virus, las facturas del hospital eran lo último en que pensaba. Especialmente, remarcó, porque había escuchado que las aseguradoras renunciarían a las tarifas “para asegurarse de que la gente no esté abrumada con facturas”.

Mason es la primera en reconocer que dos semanas y media en cuidados intensivos es costoso. Pero pensó que tendría que pagar $5.000, aproximadamente. Hasta que abrió la factura del hospital.

Para leer esta nota en inglés, haga clic aquí.

Suscríbase al Kiosco Digital

Encuentre noticias sobre su comunidad, entretenimiento, eventos locales y todo lo que desea saber del mundo del deporte y de sus equipos preferidos.

Ocasionalmente, puede recibir contenido promocional del Los Angeles Times en Español.